భారతదేశంలో ఆరోగ్య సంరక్షణ సదుపాయం విస్తృతంగా అధిక-ధరల వ్యవహారంగా మిగిలిపోయింది. క్రమంగా పెరుగుతున్న వ్యాధులతో, వైద్య అత్యవసర పరిస్థితులను ఎదుర్కోవడానికి హెల్త్ ఇన్సూరెన్స్ అవసరమైన ఆర్థిక బ్యాకప్ను అందిస్తుంది. హెల్త్ ఇన్సూరెన్స్తో విభిన్న ప్రయోజనాలు ఉన్నాయి మరియు వాటిలో ఒకటి ఆదాయపు పన్ను ప్రత్యేకతలు. హెల్త్ ఇన్సూరెన్స్ ప్రీమియం కోసం చేసిన చెల్లింపులు భారతీయ ఆదాయపు పన్ను చట్టం, 1961 యొక్క సెక్షన్ 80D కింద పన్ను మినహాయింపులకు అర్హత కలిగి ఉంటుంది. మిస్టర్ అహ్లువాలియా

హెల్త్ ఇన్సూరెన్స్ ను తన కోసం (వయస్సు 35), జీవిత భాగస్వామి (వయస్సు 35), పిల్లలు (వయస్సు 5) మరియు తన తల్లిదండ్రుల (వరుసగా 65 మరియు 67 సంవత్సరాలు) కోసం కొనుగోలు చేశారు. ఆర్థిక సంవత్సరం ముగింపులో తన స్నేహితుడు, మెడికల్ లేదా హెల్త్ ఇన్సూరెన్స్ చెల్లింపుపై పన్ను మినహాయింపు చెల్లింపును క్లెయిమ్ చేయడానికి ఐటిఆర్ ఫారంను పూరించడంలో తనకు సహాయం చేయమని కోరారు. అతను ఆలోచనలో పడ్డారు; సెక్షన్ 80D అంటే ఏమిటి? హెల్త్ లేదా మెడికల్ ఇన్సూరెన్స్ ప్రీమియం కోసం పన్ను మినహాయింపును ఎందుకు క్లెయిమ్ చేయాలి? మిస్టర్ అహ్లువాలియా మాదిరిగానే, హెల్త్ లేదా మెడికల్ ఇన్సూరెన్స్ను కొనుగోలు చేసేటప్పుడు అనేక ఇతర పన్ను చెల్లింపుదారులు సెక్షన్ 80D ప్రాముఖ్యతను తెలుసుకోవాలి. అనేక ఇతర ప్రశ్నలు ఉన్నాయి మరియు ఆర్థిక సంవత్సరానికి పన్నును చెల్లించేటప్పుడు 80D కోసం రుజువు అవసరమా? లేదా, ఏదైనా అత్యవసర పరిస్థితిలో వైద్య ఖర్చులను 80D కింద క్లెయిమ్ చేయవచ్చా? దిగువన ఉన్న కథనం ద్వారా దీనిని అర్థం చేసుకుందాం.

సెక్షన్ 80D అంటే ఏమిటి?

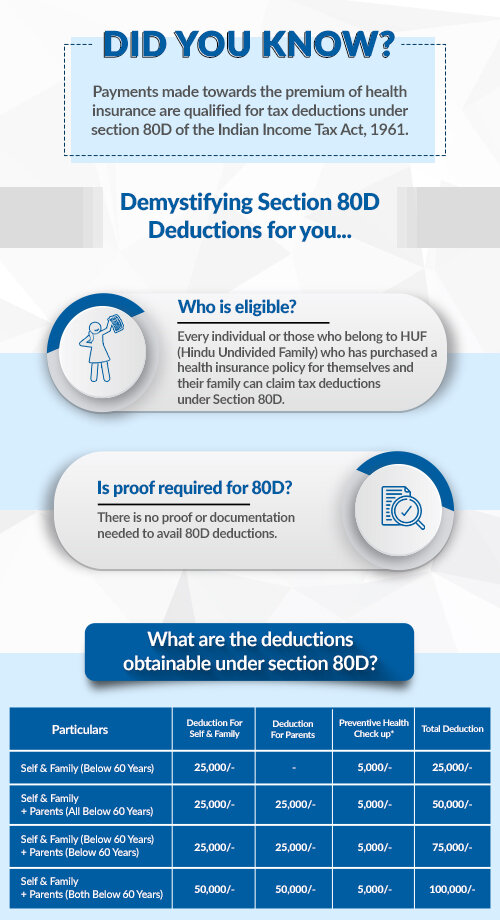

ప్రతి వ్యక్తి లేదా హెచ్యుఎఫ్ (హిందూ అవిభక్త కుటుంబం)కి చెందిన వారు తమ కోసం మరియు తమ కుటుంబానికి హెల్త్ ఇన్సూరెన్స్ పాలసీని కొనుగోలు చేసిన వారు పన్నుకి చెందిన

సెక్షన్ 80D కింద మినహాయింపులు ను రూ. 25,000 వరకు క్లెయిమ్ చేయవచ్చు. భారతీయ ఆదాయపు పన్ను చట్టం ద్వారా రూ. 50,000 పెరిగిన మినహాయింపు మరియు ప్రాథమిక పాలసీదారు తల్లిదండ్రులు 60 సంవత్సరాలు మరియు అంతకంటే ఎక్కువ వయస్సు గల సీనియర్ సిటిజన్లు అయితే గరిష్టంగా రూ. 1 లక్ష, ఇంకా 60 సంవత్సరాల కంటే తక్కువ వయస్సు ఉన్న పౌరులకు గరిష్టంగా రూ. 40,000 వరకు ప్రవేశపెట్టబడింది.

80D కోసం ఏదైనా రుజువు అవసరమా?

80D మినహాయింపులను పొందడానికి ఏ రుజువు లేదా డాక్యుమెంటేషన్ అవసరం లేదు.

సెక్షన్ 80D కింద పొందగల మినహాయింపులు ఏవి?

- స్వీయ, కుటుంబం కోసం - రూ. 25,000 మరియు తల్లిదండ్రుల కోసం (60 ఏళ్ల కన్నా తక్కువ వయస్సు గల వారికి) — రూ. 25,000, చెల్లించిన ప్రీమియం పై సెక్షన్ 80D కింద మినహాయింపు రూ. 50,000 ఉంటుంది.

- స్వీయ, కుటుంబం కోసం - రూ. 25,000 మరియు తల్లిదండ్రుల కోసం (60 ఏళ్లు పైబడిన వారికి) — రూ. 50,000 వరకు చెల్లించిన ప్రీమియం, సెక్షన్ 80D కింద రూ. 75,000 వరకు మినహాయింపు కోసం అర్హత పొందుతుంది.

- స్వీయ, కుటుంబం (60 ఏళ్లకు పైబడిన వారికి) కోసం చెల్లించిన ప్రీమియం - రూ. 50,000 మరియు తల్లిదండ్రుల కోసం (60 ఏళ్లు పైబడిన వారికి) — రూ. 50,000, సెక్షన్ 80D కింద రూ. 1,00,000 మినహాయింపు కోసం అర్హత పొందుతుంది.

- హిందూ అవిభక్త కుటుంబం (HUF) కోసం - స్వీయ, కుటుంబం కోసం — రూ. 25,000 మరియు తల్లిదండ్రుల కోసం — రూ. 25,000 వరకు చెల్లించిన ప్రీమియం సెక్షన్ 80D కింద రూ. 25,000 వరకు మినహాయింపు కోసం అర్హత పొందుతుంది.

- నాన్-రెసిడెంట్ ఇండివిడ్యువల్ విషయంలో - స్వీయ, కుటుంబసభ్యుల కోసం - రూ. 25,000 మరియు తల్లిదండ్రుల కోసం — రూ. 25,000 వరకు చెల్లించిన ప్రీమియం సెక్షన్ 80D కింద రూ.25,000 వరకు మినహాయింపు కోసం అర్హత పొందుతాయి.

80D కింద మెడికల్ ఖర్చులను క్లెయిమ్ చేయవచ్చా?

అవును. సెక్షన్ 80D పాలసీదారునికి పన్ను ఆదా చేయడంలో తోడ్పడుతుంది. ఇది పన్నులు చెల్లించే ముందు, వ్యక్తి తన ఆదాయం నుండి స్వీయ, జీవిత భాగస్వామి, ఆధారపడిన తల్లిదండ్రుల కోసం చెల్లించిన మెడికల్ ఇన్సూరెన్స్ ప్రీమియం మినహాయింపును క్లెయిమ్ చేయడానికి అనుమతిస్తుంది. వైద్య ఖర్చులను క్లెయిమ్ చేసుకోవడానికి వ్యక్తి వయస్సు 60 సంవత్సరాలు లేదా అంతకంటే ఎక్కువ ఉండాలి. అలాగే, ఆ వ్యక్తి ఎలాంటి హెల్త్ ఇన్సూరెన్స్ పాలసీని కలిగి ఉండకూడదు. ఒక ఆర్థిక సంవత్సరంలో గరిష్టంగా రూ.50,000 మినహాయింపును క్లెయిమ్ చేయవచ్చు. మినహాయింపును క్లెయిమ్ చేయడానికి, అన్ని వైద్య ఖర్చులను నగదు మినహా, నెట్ బ్యాంకింగ్, డిజిటల్ ఛానెల్లు మొదలైన ఏదైనా చెల్లుబాటు అయ్యే చెల్లింపు విధానంలో చెల్లించాలి.

సెక్షన్ 80D గురించి పాలసీదారు తరచుగా అడిగే కొన్ని ప్రశ్నలు దిగువ ఇవ్వబడ్డాయి:

1. సెక్షన్ 80D కింద ఏవైనా మినహాయింపులు ఉన్నాయా?

అవును. సెక్షన్ 80D కింద మూడు ముఖ్యమైన మినహాయింపులు ఉన్నాయి

- ఒకవేళ ఆ వ్యక్తి తన తోబుట్టువులు, ఉద్యోగులైన పిల్లలకు లేదా తన తాతయ్య తరపున బంధువుల కోసం హెల్త్ ఇన్సూరెన్స్ పాలసీని కొనుగోలు చేస్తే, పన్ను ప్రయోజనాలను పొందలేరు.

- పాలసీదారు నగదు ద్వారా ఒక హెల్త్ ఇన్సూరెన్స్ పాలసీని కొనుగోలు చేస్తే, అతను/ఆమె పన్ను ప్రయోజనాలకు అర్హత కలిగి ఉండరు.

- పాలసీదారు తన యజమాని అందించిన గ్రూప్ హెల్త్ ఇన్సూరెన్స్ ప్రీమియాన్ని కలిగి ఉంటే, అది పన్ను ప్రయోజనాల కోసం అర్హత కలిగి ఉండదు. అయితే, పాలసీదారు ఒక అదనపు కవర్ లేదా టాప్-అప్ హెల్త్ ఇన్సూరెన్స్ ప్లాన్ను కొనుగోలు చేస్తే, అతను/ఆమె చెల్లించిన అదనపు మొత్తం పై పన్ను ప్రయోజనాలు క్లెయిమ్ చేయబడతాయి.

2. ఆదాయపు పన్ను చట్టం యొక్క సెక్షన్ 80C మరియు సెక్షన్ 80D మధ్య తేడా ఏమిటి?

సెక్షన్ 80C కింద ఆదాయపు పన్ను మినహాయింపు కోసం లైఫ్ ఇన్సూరెన్స్ ప్రీమియంలు, పిపిఎఫ్, ఇపిఎఫ్ మొదలైన వాటిలో చేసిన పెట్టుబడి, ఈక్విటీ-లింక్డ్ సేవింగ్ స్కీమ్లు మరియు ఎస్ఎస్వై, ఎస్సిఎస్ఎస్, ఎన్సిఎస్, హోమ్ లోన్ మొదలైన వాటి అసలు మొత్తానికి చేసిన చెల్లింపులు అర్హత కలిగి ఉంటాయి. దీనికి విరుద్ధంగా, సెక్షన్ 80D కింద ఆదాయపు పన్ను మినహాయింపుకి స్వీయ మరియు వారిపై ఆధారపడిన కుటుంబం కోసం డెబిట్ లేదా క్రెడిట్ కార్డ్లు, చెక్, డ్రాఫ్ట్ లేదా ఆన్లైన్ బ్యాంకింగ్ ద్వారా హెల్త్ లేదా మెడికల్

ఇన్సూరెన్స్ ప్రీమియం కోసం చేసిన చెల్లింపులు అర్హత కలిగి ఉంటాయి.

ముగింపు

హెల్త్ మరియు మెడికల్ ఇన్సూరెన్స్ అనేవి వైద్య అత్యవసర పరిస్థితుల్లో ఆర్థికంగా అండగా నిలుస్తాయి, అయితే ఆర్థిక సంవత్సరంలో సెక్షన్ 80D కింద పెట్టుబడి పెట్టడం ద్వారా ప్రయోజనం పొందవచ్చు. ఇది భవిష్యత్తు కోసం పెట్టుబడి పెట్టడానికి ఒక వ్యక్తిని ప్రోత్సహిస్తుంది.

*ప్రామాణిక నిబంధనలు మరియు షరతులు వర్తిస్తాయి

ఇన్సూరెన్స్ అనేది ఆసక్తి అభ్యర్థనకు సంబంధించిన విషయం. ప్రయోజనాలు, మినహాయింపులు, పరిమితులు, నిబంధనలు మరియు షరతుల గురించి మరిన్ని వివరాల కోసం, దయచేసి విక్రయాన్ని ముగించే ముందు సేల్స్ బ్రోచర్/పాలసీ వర్డింగ్ను జాగ్రత్తగా చదవండి.

సర్వీస్ చాట్:

సర్వీస్ చాట్:

రిప్లై ఇవ్వండి