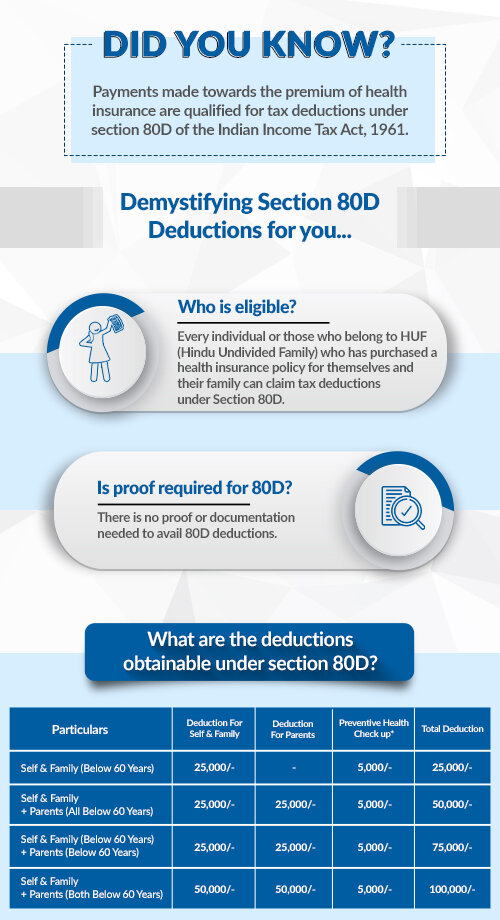

The health care facility in India remains widely a high-priced affair. With ever-increasing instances of illness, health insurance has grown to much required financial backup at the time of medical distress. There are various benefits of health insurance, and one of them is income tax privileges. Payments made towards the premium of health insurance are qualified for tax deductions under section 80D of the

Indian Income Tax Act, 1961. श्री अहलूवालिया ने

हेल्थ इंश्योरेंस अपने लिए (आयु 35), अपनी पत्नी (आयु 35) के लिए, अपने बच्चे (आयु 5) के लिए, और अपने माता-पिता (आयु क्रमशः 65 और 67) के लिए खरीदा. फाइनेंशियल वर्ष पूरा होते समय उनके दोस्त ने उनसे पूछा कि क्या वे मेडिकल या हेल्थ इंश्योरेंस के भुगतान पर टैक्स कटौती क्लेम करने के लिए आईटीआर फॉर्म भरने में उनकी मदद कर सकते हैं. वे चकरा गए; यह सेक्शन 80D क्या है? हेल्थ या मेडिकल इंश्योरेंस प्रीमियम के लिए टैक्स कटौती क्लेम करने की आवश्यकता क्यों है? श्री अहलूवालिया की तरह, कई दूसरे टैक्सपेयर्स को हेल्थ या मेडिकल इंश्योरेंस खरीदते समय सेक्शन 80D का महत्व जानना चाहिए. इससे जुड़े कई दूसरे सवाल भी हैं, और क्या फाइनेंशियल वर्ष का टैक्स रिटर्न भरते समय 80D के लिए प्रूफ ज़रूरी होता है? या, किसी एमरजेंसी के मामले में, क्या 80D के तहत मेडिकल खर्चों का क्लेम किया जा सकता है? आइए, नीचे दिए गए आर्टिकल में इसे समझते हैं.

सेक्शन 80D क्या है?

ऐसा हर व्यक्ति या एचयूएफ (हिंदू अविभाजित परिवार) का सदस्य, जिसने अपने लिए और अपने परिवार के लिए हेल्थ इंश्योरेंस पॉलिसी खरीदी है, वह

सेक्शन 80D के तहत कटौती of up to INR 25,000. An increased deduction introduced by the Indian Income Tax Act of INR 50,000 and a maximum of INR 1 lakh if the parents of the primary policyholder are

senior citizens aged 60 years and above, and a maximum of INR 40,000 for citizens less than 60 years.

क्या 80D के लिए प्रूफ आवश्यक हैं?

80D कटौतियों का लाभ लेने के लिए कोई प्रूफ या डॉक्यूमेंट ज़रूरी नहीं है.

सेक्शन 80D के तहत क्या-क्या कटौतियां मिल सकती हैं?

- खुद के लिए और परिवार के लिए चुकाया गया प्रीमियम — रु. 25,000 और माता-पिता (60 वर्ष से कम) के लिए चुकाया गया प्रीमियम — रु. 25,000, सेक्शन 80डी के तहत कटौती रु. 50,000 होगी.

- खुद के लिए और परिवार के लिए चुकाया गया प्रीमियम — रु. 25,000 और माता-पिता (60 वर्ष से अधिक) के लिए चुकाया गया प्रीमियम — रु. 50,000, सेक्शन 80डी के तहत कटौती रु. 75,000 होगी.

- खुद के लिए और परिवार (60 वर्ष से अधिक) के लिए चुकाया गया प्रीमियम — रु. 50,000 और माता-पिता (60 वर्ष से अधिक) के लिए चुकाया गया प्रीमियम — रु. 50,000, सेक्शन 80डी के तहत कटौती रु. 1,00,000 होगी.

- हिंदू अविभाजित परिवार (एचयूएफ) के लिए — खुद के लिए और परिवार के लिए चुकाया गया प्रीमियम — रु. 25,000, और माता-पिता के लिए चुकाया गया प्रीमियम — रु. 25,000, सेक्शन 80डी के तहत कटौती रु. 25,000 होगी.

- अनिवासी व्यक्ति के लिए — खुद के लिए और परिवार के लिए चुकाया गया प्रीमियम — रु. 25,000, और माता-पिता के लिए चुकाया गया प्रीमियम — रु. 25,000, सेक्शन 80डी के तहत कटौती रु. 25,000 होगी.

क्या मेडिकल खर्चों को 80D के तहत क्लेम किया जा सकता है?

Yes. Under section 80D, it allows the policyholder to save tax by claiming medical insurance incurred on self, spouse, dependent parents as a deduction from income before paying the taxes. The person's age should be 60 years or above to be eligible to

claim the medical expenses. साथ ही, व्यक्ति के पास कोई हेल्थ इंश्योरेंस पॉलिसी नहीं होनी चाहिए. एक फाइनेंशियल वर्ष में एक व्यक्ति अधिकतम रु. 50,000 की कटौती का क्लेम कर सकता है. कटौती का क्लेम करने के लिए, सभी मेडिकल खर्चों का भुगतान किसी भी मान्य भुगतान माध्यम जैसे नेट बैंकिंग, डिजिटल चैनल आदि के ज़रिए किया जाना चाहिए, कैश से नहीं.

नीचे ऐसे कुछ सवाल हैं, जो पॉलिसीधारक सेक्शन 80D के बारे में अक्सर पूछते हैं:

1 क्या ऐसा कुछ है जिसे सेक्शन 80D के तहत कटौती में नहीं गिना जाता?

हां. ऐसी तीन अहम चीज़ें हैं जिन्हें सेक्शन 80D के तहत कटौती में नहीं गिना जाता

- अगर व्यक्ति ने अपने भाई-बहनों, कामकाजी बच्चों, या दादा-दादी/ नाना-नानी के लिए हेल्थ इंश्योरेंस पॉलिसी खरीदा है, तो वह टैक्स कटौती का लाभ नहीं ले सकता है.

- अगर पॉलिसीधारक कैश से हेल्थ इंश्योरेंस पॉलिसी खरीद रहा है, तो वह टैक्स कटौती के योग्य नहीं है.

- अगर पॉलिसीधारक के पास अपने नियोक्ता की ओर से मिलने वाला ग्रुप हेल्थ इंश्योरेंस है, तो उसका प्रीमियम टैक्स कटौती के योग्य नहीं होगा. लेकिन, अगर पॉलिसीधारक कोई अतिरिक्त कवर या टॉप-अप हेल्थ इंश्योरेंस प्लान खरीदता है, तो वह चुकाई गई अतिरिक्त राशि पर टैक्स कटौती क्लेम कर सकता है.

2 इनकम टैक्स एक्ट के सेक्शन 80C और सेक्शन 80D के बीच क्या अंतर है?

सेक्शन 80C के तहत लाइफ इंश्योरेंस प्रीमियम, पीपीएफ, ईपीएफ आदि में इन्वेस्टमेंट, इक्विटी-लिंक्ड सेविंग स्कीम और एसएसवाय, एससीएसएस, एनसीएस, होम लोन आदि के मूलधन के लिए किए गए भुगतान इनकम टैक्स कटौती के योग्य होते हैं. अपने लिए और आश्रित परिजनों के लिए, हेल्थ या मेडिकल के लिए डेबिट या क्रेडिट कार्ड, चेक, ड्राफ्ट या ऑनलाइन बैंकिंग से किए गए भुगतान सेक्शन 80D के तहत इनकम टैक्स कटौती के योग्य होते हैं, जो भुगतान किए गए

इंश्योरेंस प्रीमियम के लिए मिलते हैं.

अंतिम विचार

हेल्थ और मेडिकल इंश्योरेंस, मेडिकल संकट के समय फाइनेंशियल बैकअप का काम करता है और फाइनेंशियल वर्ष के दौरान इसमें इन्वेस्ट करने से व्यक्ति को सेक्शन 80D के तहत फायदे मिल सकते हैं. यह व्यक्ति को भविष्य के लिए इन्वेस्ट करने को प्रेरित करता है.

*मानक नियम व शर्तें लागू

बीमा आग्रह की विषयवस्तु है. लाभों, शामिल न की गई चीज़ों, सीमाओं, नियम और शर्तों के बारे में अधिक जानकारी के लिए, कृपया इंश्योरेंस खरीदने से पहले सेल्स ब्रोशर/पॉलिसी डॉक्यूमेंट को ध्यान से पढ़ें.

सर्विस चैट:

सर्विस चैट:

कृपया अपना जवाब दें